A un año de la salida del cepo cambiario, la eliminación de las retenciones para todos los cultivos a excepción de la soja y la liberación de las restricciones a las exportaciones, Emilce Terré, de la Bolsa de Comercio de Rosario, hace un balance y traza las perspectivas para los granos en el 2017. Aquí reproducimos el artículo completo:

En el 2017 la euforia que despertó el cambio en las reglas de juego y redundó en una explosión de la producción y exportación de granos irá perdiendo efecto. La sostenibilidad en el tiempo del efecto expansivo de la actividad dependerá de que se mantenga la competitividad apostando al agregado de valor.

Para el año 2017 la euforia que despertó el cambio en las reglas de juego para el sector y redundó en una explosión de las exportaciones argentinas irá perdiendo el efecto cautivante sobre los tomadores de decisiones y los factores de la realidad comenzarán a imponerse. En este sentido, la sostenibilidad en el tiempo del efecto expansivo de la actividad dependerá fundamentalmente de un único factor: la capacidad de la cadena agroindustrial argentina de continuar siendo competitiva en el mundo.

Allá por los albores del 2016 la depreciación de la moneda nacional al eliminarse el “cepo cambiario”, la anulación de los derechos de exportación para casi todos los granos y derivados del complejo (con excepción de la soja, que deberá esperar hasta el 2018 para gozar de nuevas rebajas en las alícuotas) y, sobre todo, la relajación de los férreos controles a las exportaciones que se realizaba a través del mecanismo de ROE verdes se combinaron para achicar la brecha entre el valor de exportación de los granos argentinos (o precio FOB) y el que exportadores e industrias le pagan al vendedor del grano en el mercado doméstico (el precio FAS).

El sector productivo vio de este modo mejorar el ingreso bruto que obtiene de la venta de granos, despertando una ola de optimismo que lo llevó a incrementar la asignación de recursos a la actividad. En esta primera ola expansiva, no sólo se asignaron más tierras a cultivos como trigo, maíz y girasol sino que también aumentó la inversión en tecnología aplicada al proceso de producción.

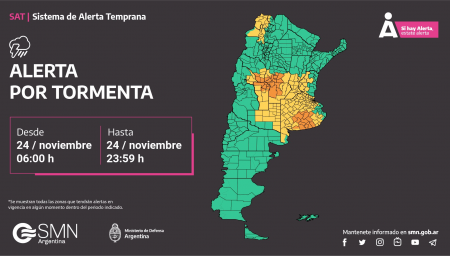

Hacia adelante, el optimismo del productor aún prevalece. La actual es una campaña muy atípica, y de la sequía generalizada en gran parte de la zona núcleo estos últimos días hemos sido testigos de lluvias por encima de lo normal que dejaron muchos lotes inundados y encharcados. Allí, por supuesto, los ánimos no serán los mejores pero de algo se puede estar seguro: el productor vuelve a apostar. En el resto de la zona núcleo, donde las lluvias no fueron excesivas, sí resultaron una bendición del cielo y permiten ilusionarse con muy buenos rindes para la cosecha que comenzará a levantarse en pocos meses. Así las cosas, en términos generales aún resulta factible pensar en un salto productivo en el 2017, habida cuenta de la mayor área sembrada (especialmente con girasol, maíz y trigo)

La mayor oferta tendrá como nicho natural la exportación. El consumo doméstico de los principales granos argentinos se avizora mayormente estable, aunque de profundizarse la retención de hacienda algo más de maíz podrá ir a forraje. Para el trigo, acaba de comenzar el partido 2016/17 y ya se destaca la performance exportadora, que sólo entre noviembre 2016 y febrero 2017 podría estar sacando desde las terminales del Up River casi 3 millones de toneladas de las 4 que, estimativamente, podrían exportarse desde esta zona para toda la campaña.

Esto último ha sido el principal sostén de los precios en la plaza rosarina durante las últimas semanas. A futuro, sin embargo, con un mercado mundial mayormente bien abastecido, una campaña australiana llamada a ser récord histórico en producción y un dólar a priori fortalecido en el mundo, las alertas bajistas abundan.

Para el maíz en tanto sería Argentina la que estaría en condiciones de conseguir un output record de alrededor de 36 a 37 millones de toneladas. Ello permitirá conseguir un balance de oferta y demanda más holgado que en el ciclo actual, dando lugar a un potencial exportador de unos 23 millones de toneladas que, de conseguirse, también sería un récord histórico.

En relación a la soja se destaca la demanda del sector aceitero y de biocombustibles que al menos para el primer trimestre del año próximo luce muy robusta, mientras que para la harina cualquier recuperación de los precios estará sujeta fundamentalmente a la evolución del consumo para forraje. Por lo demás, si la mayor producción mundial de esta campaña no dio lugar a un desplome de precios ello se debió fundamentalmente a la demanda China y, en medio de pronósticos de un “soft landing” de esta economía asiática, la evolución de la misma deberá ser seguida con atención. En lo estrictamente local, si bien la producción argentina podría rondar los 53 millones de toneladas, por debajo del ciclo anterior, los inventarios que pasarían del presente ciclo al sucesivo lucen anormalmente abultados, permitiendo que la oferta total se mantenga aún abundante.

Aquí vale hacer una nota aparte para las primeras estimaciones que comienzan a llegar respecto a las siembras 2017 en EE.UU. Según Informa Economics, la superficie implantada con éste maíz caería un 5% el próximo ciclo mientras que la de soja subiría en casi el mismo porcentaje. Este punto no debe ser despreciado a la hora de formarse las expectativas de precios, habida cuenta que si en el 2016/17 el balance de maíz resultó más holgado que el de soja, situación que revertiría la campaña subsiguiente.

De efectivizarse estas proyecciones, a partir del segundo trimestre del año la estabilización de la oferta de aceite de palma aunada al impulso de las siembras del Hemisferio Norte podrían ejercer presión en las cotizaciones del poroto, en un contexto donde dólar y tasas en el mundo parecen tender a la suba post-asunción de Trump. Como siempre, el factor de incertidumbre por excelencia será el clima, según beneficie o estorbe los planes de producción americanos.

Los precios del maíz, por su parte, están cada vez más ligados a la evolución de las cotizaciones del petróleo, ya que cuando este último se encarece la producción de etanol gana atractivo. Entre mediados de noviembre (cuando la reunión de la OPEC acordó recortar el output mundial del crudo) y la última semana de diciembre, el valor del combustible fósil aumentó un 25%. Si efectivamente la producción mundial se ameseta y la tendencia alcista de su precio se mantiene, ello impulsaría la producción de etanol y, como consecuencia, actuaría como un sostén adicional para las cotizaciones del cereal.

Volviendo al plano local, según nuestras estimaciones, la producción global de granos en Argentina podría aumentar un 5% en la campaña 2016/17 respecto al ciclo precedente, liderando la suba trigo (+30%), girasol (+25%) y maíz (+20%), en detrimento de la cebada (-30%), el sorgo (-15%) y la soja (-5%), donde todos los porcentajes de variación han sido redondeados.

Ahora bien, para que esta mayor oferta de granos pueda colocarse satisfactoriamente en el mercado internacional bajo el contexto planteado, deberemos asegurarnos de mantener la competitividad. Específicamente, un excesivo aumento de la incidencia de los costos de comercialización y estructura (incluyendo la evolución de las tarifas y la incidencia de las tasas e impuestos que gravan la actividad, así como también el costo de financiamiento), o la dificultad en desacelerar el proceso inflacionario en el que viene inmerso nuestro país, pueden jugar en contra de nuestro potencial exportador.

En relación al último punto, deberá ser seguida con atención la evolución del tipo de cambio real de nuestra moneda en relación al dólar. Si el tipo de cambio nominal continúa subiendo menos que el nivel general de precios, los bienes argentinos se encarecen para el resto del mundo (esto es lo que se conoce como “atraso cambiario”) y, por supuesto, amenazará las ventas externas de todo tipo de bienes, incluidos los granos.

Así las cosas, en un mundo donde las alarmas están encendidas por el potencial giro a una política más proteccionista desde las economías centrales, las turbulencias políticas y económicas en Brasil, la situación relativamente holgada de la oferta global de cereales, y la factibilidad de un dólar fuerte y tasas de interés más altas en el mundo, el resultado final dependerá de que nuestro país sea capaz de afianzar las bases para un desarrollo sustentable que, finalmente, consiga virar de abastecedor de materias primas a “supermercado del mundo”, apostando al agregado de valor. Ello significará ni más ni menos que más demanda de trabajo, mejor uso de los recursos naturales, mayor inversión de capital, y un sendero más estable para el desarrollo de nuestra Nación.