Con la siembra de maíz dando sus primeros pasos y la de soja en las gateras, por estas horas además de ajustar las sembradoras, los productores ponen sus fichas en calcular los márgenes agrícolas antes de decidir finalmente la estrategia agronómica.

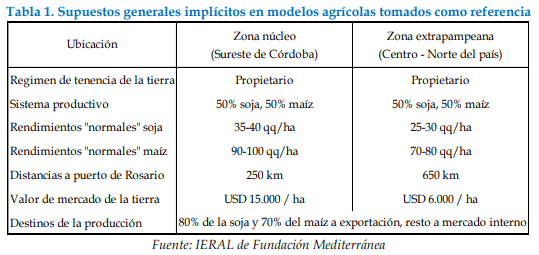

Una ayuda en tal sentido la brindó el Instituto de Estudios (IERAL) de la Fundación Mediterránea, que publicó un estudio elaborado por el investigador especializado en temas del agro, Franco Artusso, sobre la rentabilidad proyectada para el nuevo ciclo (2024/25) tanto en la zona núcleo (sudeste de Córdoba) como en un campo ubicado en zona extrapampeana (centro-norte del país).

Una suerte de síntesis está en el título: los márgenes agrícolas asoman “entre algodones”.

LOS MÁRGENES AGRÍCOLAS 2023/24

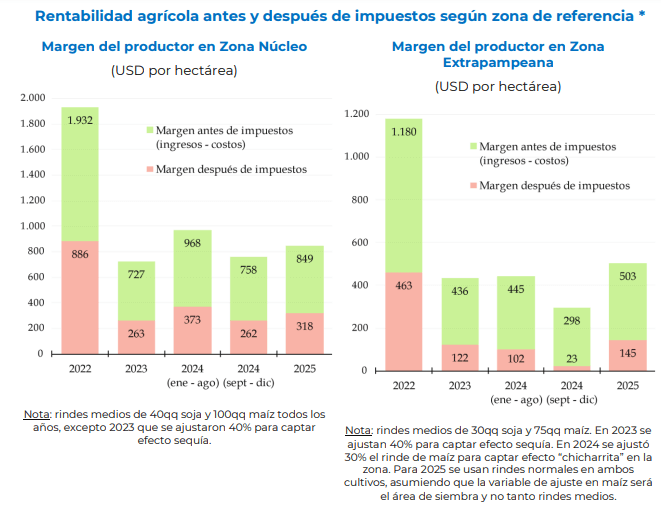

Como punto de partida, Artusso analizó los resultados que dejó la cosecha 2023/24 recientemente terminada: estimó que, entre enero y agosto, el margen neto del productor (después de impuestos) promedió U$S 373 por hectárea en zona núcleo y U$S 102 lejos de los puertos del Gran Rosario y en regiones menos favorecidas geográficamente y climáticamente.

“En zona núcleo se observa una mejora del 42% respecto a los márgenes de la sequía 2023 (U$S 263), pero en zona extrapampeana están incluso 16% peor (U$S 122) y se acumulan ya dos años consecutivos de malos resultados en la región”, reflejó Artusso.

Así, en perspectiva, los márgenes de este año se ubican 60-80% por debajo de los registros 2022 previos a la sequía, debido fundamentalmente a la caída en el precio de los granos.

Este panorama se agravará en los últimos meses del año, cuando el peso del pago de impuestos será peor: entre septiembre y diciembre, el margen en zona núcleo cae a U$S 262 y en zona extrapampeana a solo U$S 23.

LOS MÁRGENES AGRÍCOLAS 2024/25

“¿Cómo sigue?”, es la pregunta que continúa en el reporte de Artusso y para contestarlo elaboró otros cálculos teóricos que suponen rendimientos medios “normales” en ambas zonas, tanto para soja como para maíz.

“Se asume que en zonas extrapampeanas la variable de ajuste por efecto “chicharrita” del maíz será el área de siembra y no tanto el rinde medio (productores que prevean mermas de rindes similares a las de 2024 directamente no sembrarán el cultivo)”, aclaró el economista.

De este modo, permaneciendo el resto de las variables de manera constante y dado los precios esperados para la soja y el maíz en Chicago en 2025 (U$S 389 y U$S 197 por tonelada, respectivamente), los márgenes (después de impuestos) están dando U$S 318 por hectárea en zona núcleo y U$S 145 en zona extrapampeana.

En la zona núcleo, es un 5% menos que en el último ciclo, y lejos del puerto casi el doble, ya que como se dijo se espera un impacto menor del efecto “chicharrita”.

No obstante, es “un 65-70% por debajo del último año en que se registraron rendimientos ‘normales’ en ambas zonas (2022)”, añade el informe.

La estimación completa de Artusso es la siguiente:

Estos cálculos suponen:

- 1) Precios FOB (en puertos argentinos) de U$S 389 la tonelada para la soja y de U$S 197 para el maíz (estimados a partir de las cotizaciones ene-dic. 2025 en el mercado de Chicago).

- 2) Costos constantes en dólares al nivel del último mes con datos disponibles (ago-24).

- 3) Misma estructura tributaria que en 2024 sobre la actividad.

- 4) Rendimientos medios “normales” de cada zona, tanto en soja como maíz.

De la lectura de los resultados para 2025 surge lo siguiente:

- Un productor de zona extrapampeana que en 2024 se vio “sorprendido” por la chicharrita (y tuvo menos rinde en maíz), pero que en 2025 logra los rindes medios de su zona, pasaría de un margen neto (después de impuestos) de U$S 76 por hectárea en 2024 a uno de U$S 145 en 2025 (promedio 12 meses). Se trataría de un fuerte aumento interanual (+90%), pero aún quedaría muy por debajo de 2022 (-70%), el último año que se registraron rendimientos “normales” en esta zona.

- Un productor de zona núcleo que en 2025 obtiene los rindes medios de la zona (al igual que en 2024), pasaría de un margen neto (después de impuestos) de U$S 336 en 2024 a uno de U$S 318 en 2025 (-5% interanual). El margen cae levemente porque, permaneciendo todo lo demás constante, el menor precio esperado para la soja (-6% interanual) domina la suba esperada para el maíz (+4%). También en zona núcleo los márgenes 2025 se estarían ubicando 65-70% por debajo de los “pre-sequía”, cuando había mejores precios para los granos