En el corto y mediano plazo, un escenario de precios bajistas para los granos, pero con algunos condicionantes que podrían eventualmente revertir la tendencia; en el largo plazo, un peso específico global cada vez más grande de India como comprador de alimentos, reemplazando a China.

Estas fueron, a grandes rasgos, las principales conclusiones que dejó la exposición del analista de mercados, Enrique Erize, durante la Jornada Técnica de Actualización de Legumbres que llevó a cabo la Cámara de Legumbres de la República Argentina (CLERA) en el hotel Holiday Inn de la ciudad de Córdoba.

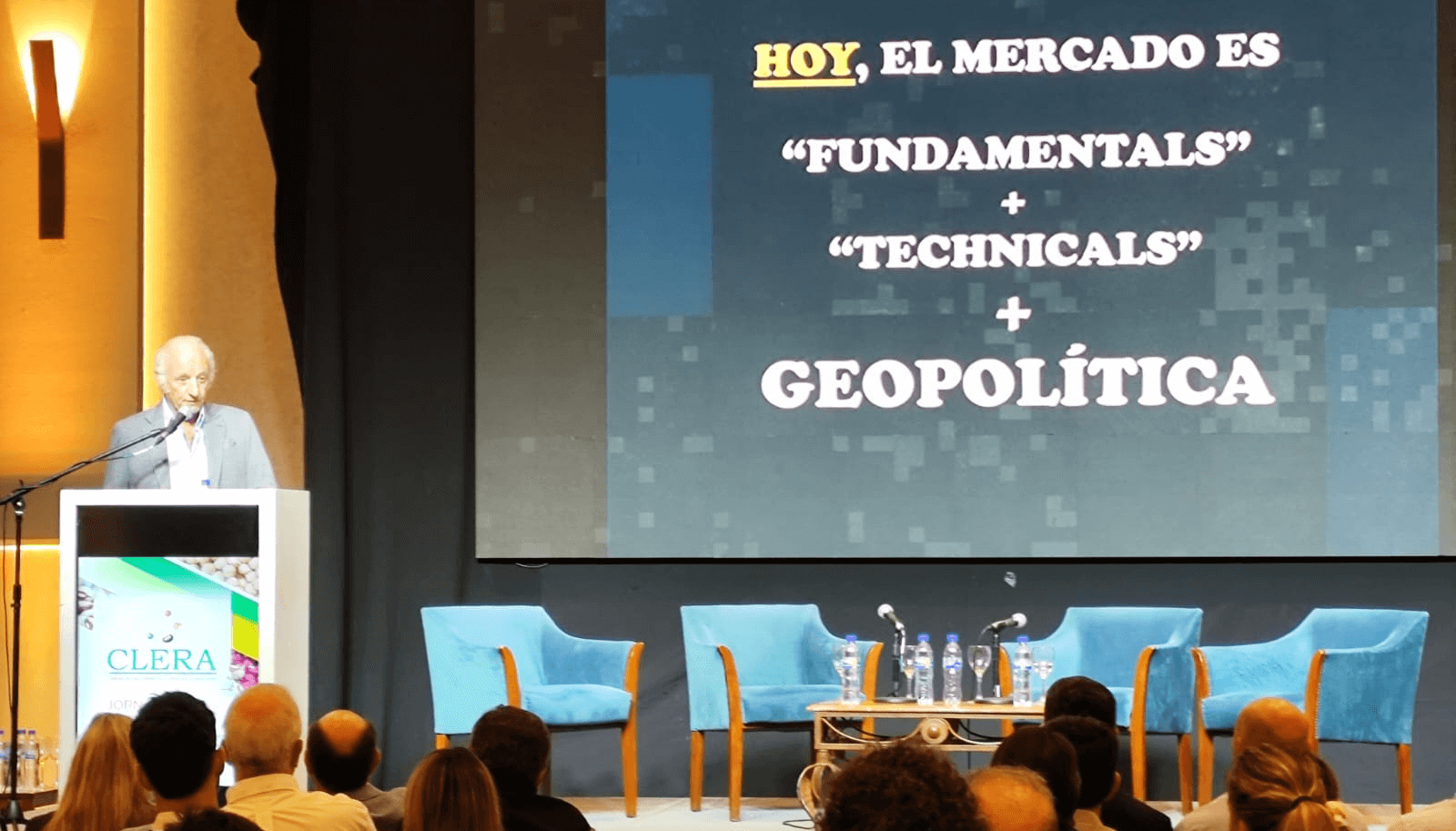

Ante más de 200 participantes, Erize comenzó su charla mencionando que, en la actualidad, ya no alcanza con solo analizar los “fundamentals” de oferta y demanda para predecir el comportamiento del mercado granario.

Ahora, también es necesario sumar los “technicals”, lo que se refiere fundamentalmente a la irrupción de los fondos especulativos que operan en Chicago como lo hacen en las grandes Bolsas de Valores tradicionales.

“Los fondos especulativos de inversión hoy son esenciales en la formación de precios”, puntualizó Erize.

Pero aún más importante es que no se puede soslayar la importancia de la geopolítica. “Nadie puede discutir que el mundo se ha sacudido en los últimos años”, repasó el analista, haciendo referencia a los múltiples conflictos comerciales, diplomáticos y bélicos que están sucediendo fundamentalmente en Europa y el Medio Oriente, pero con el sudeste asiático también pendiendo de un hilo.

EL MERCADO DE GRANOS, EN EL LARGO PLAZO

Lo que sucede es que la geopolítica también introduce cambios en la estructura de oferta y demanda. Allí, por el lado de la oferta, Erize fue claro: “Nos guste o no, hoy el granero del mundo es Brasil”.

Al respecto, citó una anécdota personal para ejemplificar la sorprendente expansión que ha tenido el gigante sudamericano: “Hace 25 años doy clases y decía que Estados Unidos iba a ser el exportador número uno de maíz para siempre; y Brasil lo superó. No para de crecer, es una pesadilla. Están proyectando aumentar su superficie agrícola en 15 millones de hectáreas y sin tocar el Amazonas”.

¿Cuál es la contracara de Brasil? La India. No solo el dato de que ya superó en población a China es relevante, sino también en cómo está compuesta su pirámide poblacional: mientras en China la política que prohibió a las familias tener más de un hijo durante mucho tiempo generó un envejecimiento que hoy complica mantener altas tasas de crecimiento; en India no hubo control de natalidad y por eso su demanda no tiene techo.

“India es el único país del mundo de los grandes que está con crecimiento demográfico en edades económicamente activas. Por eso es la demanda del mercado en el futuro. India puede ser en los próximos 20 años lo que fue China en los últimos 20. Y no olvidemos que, si no fuera por China, la soja valdría 200 dólares”, sintetizó Erize

No es menor este dato en el mercado de legumbres, en el que India es uno de los mayores productores y consumidores mundiales, y por eso se espera que en breve sea el mayor importador a nivel global.

EL MERCADO DE GRANOS, EN EL CORTO PLAZO

En lo que respecta al mercado granario en la actualidad, Erize afirmó que “hay una sumatoria de factores bajistas”, que tienen que ver a priori con el exceso de oferta, sobre todo en soja.

Principalmente, que los tres jugadores más importantes de ese cultivo, que son Estados Unidos, Brasil y Argentina, tienen pronósticos de cosecha récord o con fuerte crecimiento.

En el caso del maíz, también hay perspectivas de una oferta mundial importante, pero con algunas salvedades que podrían tener impacto en los precios.

En primer término, que la cosecha récord de soja en Brasil será con una siembra que se demoró, lo que afectará la campaña de maíz “safrinha” y, por ende, evitará que el cereal brasilero también marque un máximo histórico.

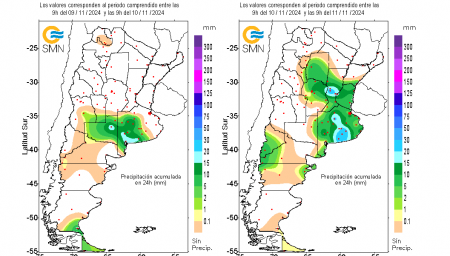

En tanto, en Estados Unidos se implantará menos maíz, y en Argentina se prevé un derrumbe también por el temor a la chicharrita y a otros factores financieros y climáticos, como el riesgo de La Niña.

En conclusión, “el maíz puede ser la vedette del 2025, no la soja”, afirmó Erize.

EL MERCADO DE GRANOS, ANTE EL RETORNO DE TRUMP

De todos modos, volviendo al escenario geopolítico, todo puede cambiar dependiendo de las medidas que tome Donald Trump en su retorno a la Casa Blanca y en el marco de su disputa con China.

Según Erize, si eleva las tasas de interés como se teme, eso podría impactar negativamente en los commodities; pero si renueva la guerra con China, y como represalia el gigante asiático deja de importar soja de Estados Unidos, significa que comprará más en Brasil y Argentina, lo que podría aumentar las primas que se pagan en estos orígenes por encima de Chicago.

La nueva era de Donald Trump: “Yo le rezaría más al clima que al presidente de Estados Unidos”

Asimismo, otro factor geopolítico global que el analista consideró clave son las protestas que están realizando productores agrícolas de todo el mundo, debido precisamente a los precios bajos de los alimentos.

“¿Hasta cuándo aguanta el mundo con estos precios internacionales bajos? Hay una rebelión mundial, los productores están enojados con precios que no dan y costos que suben. Con estos valores, por ejemplo, los farmers pierden guita, los precios acá no dan y allá tampoco”, comentó.

De cualquier modo, como un mensaje a los productores, aseguró que los valores que se están pagando hoy en Argentina por los granos no son bajos, teniendo en cuenta su precio internacional.

“El trigo argentino en este momento está caro para el mercado mundial: con un FOB de U$S 229 la tonelada, debería salir 188 y está a 200. El maíz se está pagando con una prima de U$S 45 sobre Chicago, cuando el promedio histórico es U$S 20. Y en soja pasa algo similar”, detalló.