Uno de los aspectos contemplados en la Ley 27264 (Ley de Fomento a las micro, pequeñas y medianas empresas) es el beneficio impositivo que trae aparejado a la empresa que realiza inversiones consideradas por la propia Ley, como Inversiones Productivas.

¿Qué se entiende por inversiones productivas?

A los efectos de la Ley, se entiende por inversiones productivas:

• Las adquisiciones de bienes de capital y/o

• La realización de obras de infraestructura

Los bienes de capital pueden ser nuevos o usados, quedando excluidos los automóviles. Deben ser además considerados bienes amortizables para el impuesto a las ganancias. Por lo tanto la adquisición de por ejemplo una cosechadora usada, quedaría encuadrada como inversión productiva.

¿Cuáles sin las inversiones productivas para el sector ganadero?

Para el sector ganadero, se consideran inversiones productivas la adquisición de reproductores, quedando también comprendidas las hembras cuando fueren de pedigrí o puros por cruza.

Estos beneficios serían aplicables por las inversiones que se realicen desde el 01/07/2016 al 31/12/2018.

Dos beneficios de invertir en bienes de capital

Estas inversiones importan dos beneficios de suma importancia para las empresas.

a) pago a cuenta de ganancias.

b) bono crédito fiscal.

a) Las empresas consideradas en la Ley 27.264, podrán computar hasta el 10% del valor de las inversiones productivas como pago a cuenta del impuesto a las ganancias, con un tope del 2% del promedio de ingresos netos obtenidos por el beneficiario en el ejercicio de la inversión más el inmediato anterior. En el caso de industrias manufactureras, el tope se incrementa al 3%.

b) Por los créditos fiscales del impuesto al valor agregado que provienen precisamente de las inversiones productivas, por el valor de los mismos, se podrá solicitar un bono intransferible para compensar tributos nacionales y aduaneros, siempre que a la fecha de vencimiento de tales tributos nacionales, los mencionados créditos o su remanente integren el saldo técnico de IVA.

Si compro un implemento agrícola ¿cuál es el tratamiento?

Es importante dimensionar el impacto fiscal del beneficio. Un simple ejemplo lo demuestra. La adquisición de un implemento agrícola de $1.000.000 más $105.000 de crédito fiscal de iva, tendría el siguiente tratamiento:

1) En caso de poder computar el máximo como pago a cuenta del impuesto a las ganancias, en ese ejercicio fiscal se tributará $100.000 menos del mencionado tributo comparándolo con el impuesto que hubiera correspondido abonar, en el supuesto de no utilizar el beneficio.

2) En caso que el crédito fiscal de iva siga generando saldo a favor técnico, se podrá utilizar para cancelar otros impuestos por medio de un bono. Es decir, se asimila (en el caso de compensación) a un saldo a favor de libre disponibilidad. En el ejemplo, el importe de $105.000 se utilizaría y no quedaría acumulado como sucede con los saldos técnicos de iva, con los perjuicios financieros que estos provocan al no poder trasladarse.

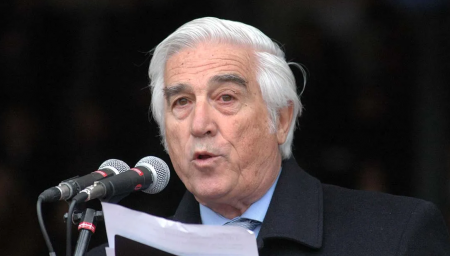

CPN Alejandro H. Larroudé

Barrero & Larroudé

Socio