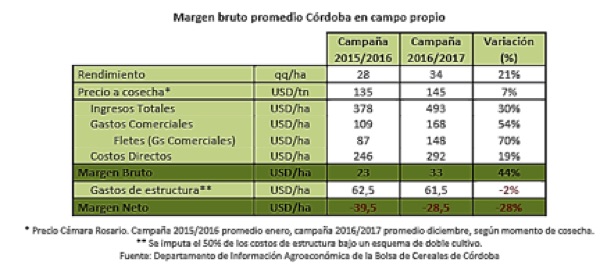

A principios del 2017 la Bolsa de Cereales de Córdoba presentó un informe agroeconómico sobre los resultados obtenidos en la campaña 2016/17 de trigo en campo propio para la Provincia de Córdoba.

Tomando como base el mencionado informe, intentaré mostrar como la utilización de coberturas a la volatilidad de precios permite mejorar el resultado económico final. Cómo puede observarse, a un precio de USD/ton. 145,- el margen neto resulta negativo deducidos los gastos de estructura, esto nos lleva a concluir que el precio de indiferencia para el productor cordobés es de USD 153,38 por tonelada.

Revisando el comportamiento de las cotizaciones del cereal sobre el puerto de Rosario, encontramos que la variación de las mismas estuvo limitada por un rango que iba desde los u$s 155 a u$s 170 hasta fines del mes de julio. Desde agosto a mediados de diciembre las cotizaciones se movieron entre u$s 140,- y u$s 153, mientras que desde esa fecha el precio del cereal se recuperó y hoy lo tenemos en niveles de u$s 165,-. Claramente hasta el mes de julio el margen neto del productor era positivo, desde agosto a diciembre era negativo y ahora vuelve a ser positivo. Esto quiere decir, que con el comportamiento de precios que mencionamos el resultado económico del productor depende de lo que el cereal valga al momento de venderlo.

Es justamente en este tipo de situaciones de mercado, donde considero indispensable la utilización de herramientas de cobertura de precios que le permitan al productor resguardarse de un resultado negativo. El productor debe cubrir por lo menos sus costos

Analicemos algunas de ellas:

Venta a plazo o forward: esta herramienta es la que más utiliza el productor, consiste en vender en un determinado momento con entrega del cereal en un mes futuro. De esta manera, fija un precio para su trigo. Si por ejemplo, el productor vende a plazo a un precio de u$s 160 antes de julio para entregar en enero, habrá fijado un margen neto positivo.

Comprar opciones Put: la opción le permite al productor asegurar un precio piso, es decir que cualquier precio que esté por encima del piso puede ser aprovechado. Para comprarla debe pagar una prima. Por ejemplo, compra un Put para asegurarse un precio de u$s 158 pagando una prima de u$s 4. El precio piso será de u$s 154. En consecuencia, todo precio del trigo por arriba de u$s 158 puede ser aprovechado por el productor para fijar precio y si baja el precio, está cubierto con su piso de u$s 154.

Combinar la venta a plazo con la compra de una opción call: como vimos con la venta a plazo el productor fija un precio, pero al combinarlo con un call se asegura un piso y puede aprovechar la suba. Por ejemplo, el productor compra un call de u$s 160 pagando una prima de u$s 5. De esta manera, asegura un precio piso de u$s 155, (u$s 160 de la venta a plazo menos el costo de la prima). En consecuencia, todo precio por encima de los u$s 160 puede ser aprovechado por el productor gracias a la compra del call.

Como vemos en los ejemplos, la utilización de herramientas de cobertura de precios le permite al productor poder asegurar un margen neto positivo. En momentos como los que transitamos donde los márgenes son exiguos y la volatilidad de precios puede ocasionar una pérdida al productor tomar coberturas se convierte en algo indispensable de realizar.

Gustavo PIcolla, PBY Agro